Rozhovor s Markem Ditzem o Partners Bance – první poradenské bance

O filozofii nového bankovnictví, sloučení bankovního a poradenského světa, roli umělé inteligence, PSD3 a FIDA jsme pohovořili s CEO Partners Banky Markem Ditzem.

Česko je poměrně malá země, je tady vůbec pro novou banku místo?

V první řadě bude Partners Banka působit jako poradenská banka. Češi relativně hodně využívají služeb finančních poradců, chtějí volit nejlepší řešení u pojištění, hypoték a investic na základě získaných informací. Spojením bankovnictví a poradenství umožníme poradci sjednaný produkt realizovat od začátku do konce, včetně nastavení plateb.

Vnímáme také, že inovativnost v bankovnictví nepostupuje dostatečně rychle. Řada bank je stále v zajetí starých systémů, na které se snaží naroubovat moderní funkcionality. Například se stále zpoplatňují instantní platby, které by měly být úplným základem: buď potřebujete platit okamžitě, anebo až za týden, ale ne za tři hodiny, nebo druhý den. Přišlo nám, že tady je prostor pro moderní banku, která bude nízkonákladová, takže nebude zbytečně zpoplatňovat věci, které banky ve skutečnosti nic nestojí. A jelikož banky jsou slabé v poradenství, které realizují spíš formou tlakového prodeje, snažíme se to změnit poradenským bankovnictvím pro celou rodinu.

Rodinné poradenství a bankovnictví

Jak vypadá takové poradenské bankovnictví pro rodiny?

Tady jsme si řekli, že budeme úplně jiní, a postavíme základ byznysu na rodině. Opět to vychází z poradenství, které nejde dělat kvalitně, když do něj nezahrnete celý subjekt, který finančně žije dohromady. A finančně lidé nežijí v izolaci, ale v rodině, kde peníze proudí různými směry a kde mají společné cíle. Může to být i jednočlenná rodina, ale samozřejmě nejčastější jsou rodiče a děti.

Tradiční bankovnictví je naopak postaveno produktově, kde základní stavební jednotka je účet a jednotlivec – majitel účtu. V naší bance majitelem účtu budou dospělí členové rodiny, kteří budou vlastnit sdílený účet. Já si vždy dělám legraci, že jsme zrovnoprávnili manžele ve vlastnictví rodinných financí. Děti pak mají své peníze na dětských účtech, kde pravidla a limity určují rodiče, nikoliv banka.

Nejsme první ani jediní, kdo nabízí podobný produkt, ale jsme jediní, kteří na něj kladou důraz, a máme vše napojené na další služby, primárně poradenství, ve kterém pomáháme naplnit cíle rodiny, jako spoření na studium, hypotéku a podobně. Individualizace našich bankovních produktů je něco, čím bychom se chtěli odlišit.

Účty pro jednotlivce nabízíte zadarmo, na čem plánujete vydělávat?

Pro vydělávání peněz plánujeme úvěry, které z principu musí být pro banku ziskovou záležitostí. Banka, která úvěry nedělá, vydělává jen v dobách, kdy je velmi vysoká úroková míra. V situaci, kdy jsou úroky nízké, se musí buď zpoplatnit služby, nebo začít poskytovat úvěry. Plánujeme spuštění spotřebitelských úvěrů od září. Od listopadu spustíme hypotéky.

Mohu se stát vaším klientem, aniž bych využívala služeb poradců?

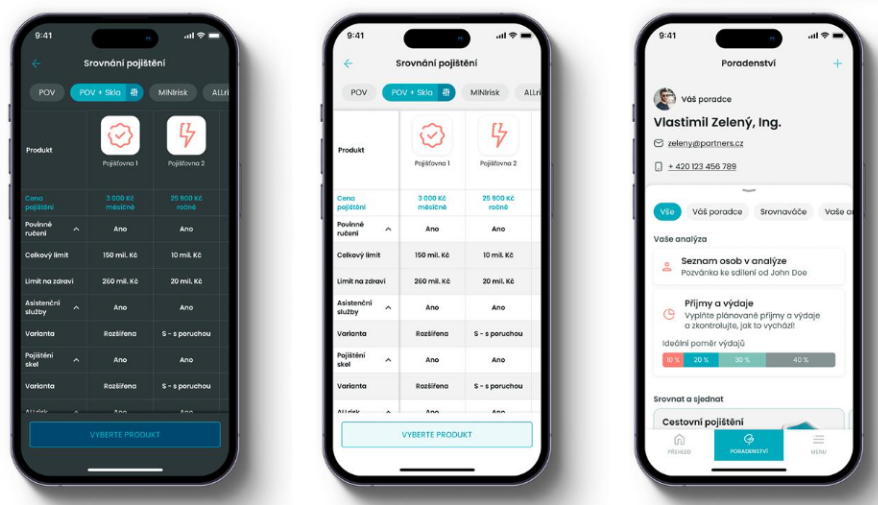

Můžete si u nás zřídit účet takzvaně „zvenku“. 1. dubna jsme spustili online registraci a aktuálně máme takto získaných již 9200 klientů. A můžete zdarma jen používat běžný účet s platební kartou, placením a spořením. Automaticky nedostáváte přiřazeného poradce. My se vás pokusíme přesvědčit, že je výhodné s námi konzultovat i další produkty, ale zakázali jsme si být otravní. V budoucnu dokonce plánujeme funkci „vyber si svého poradce“, kde byste si v appce na základě zveřejněných profilů mohli sami zvolit toho, kdo vám nejvíc sedí.

Poradce bude mít vhled do mých financí?

Poradce má vhled pouze tam, kam ho pustíte vy, automaticky nevidí vaše transakce. My poradcům zpřístupňujeme se souhlasem klienta základní informaci o řádových objemech peněz, které klient vlastní. Když se vám má starat o peníze, tak logicky musí vědět, jestli se stará o sto tisíc nebo o pět set tisíc korun. Pokud to ale klient nedovolí, jedinými osobami, které uvidí konkrétní operace, jsou zaměstnanci banky řešící požadavky typu reklamace platby. Náš přístup existující informační model v bankách více utěsňuje, protože dneska se bankéři na klasických pobočkách mohou volně podívat na transakční historii a klient nad tím nemá žádnou moc.

Plánujete informovanost poradce o financích rozšiřovat?

Máme nástroj, který se jmenuje „chytrá bilance“, vyplňuje se manuálně poradcem na základě informací sdělených klientem. Tam kategorizuje, kolik a jak dlouhodobě spoříte, kolik dáváte na spotřebu a bydlení a jakou tvoříte krátkodobou rezervu. Připravujeme novou funkci, kdy se tato bilance bude se souhlasem klienta automaticky aktualizovat na základě jeho bankovních transakcí.

Stejný princip sdílení informací o pojištění, investicích a dalších produktech platí mezi partnery, kteří u nás vlastní společný účet. V případě dětí a rodičů rodič vždy vidí na produkty dítěte, akorát dítě nemůže tento náhled vypnout.

Rodina z pohledu Partners je otec, matka a dvě tři děti?

Dětských účtů můžete mít neomezeně, jen musí být stejného rodiče, vazbu prověřujeme přes rodný list. Ale pracujeme na rozšíření variant pro nevlastní děti, sdílené s více rodiči. Proto je náš dětský účet výhodný i jako cílový účet pro placení výživného. Netransparentnosti při placení řešíme nastavením účtu tak, že není možné bez souhlasu dítěte peníze odvést ven, zároveň s nimi dítě bez souhlasu rodiče také nemůže manipulovat. Celý ten systém je vlastně postavený na tom, že učí dítě žít finanční život a starat se o sebe pod dohledem rodiče, jako by bylo dospělé.

Pobočková síť

Otevíráte celou řadu nových poboček, což se skoro dá označit za antitrend. Co vás k takovému rozhodnutí vedlo?

Jsou to primárně poradenské pobočky a ty se nám uživí díky spolupráci s více partnery při nabídce finančních produktů v oblasti pojištění, úvěrů a investic. Tradiční banky nabízí jenom svoje produkty a vůbec se nepouštějí do zprostředkování konkurenčních produktů. Proto konkurence s monoprodukty pobočky zavírá a my s multiproduktovým přístupem je otvíráme.

Tento model je navíc samoregulační, protože naše pobočky jsou franšízy, takže patří jednotlivým podnikatelům. Je to rozdíl oproti jiným bankám, kde často o existenci pobočky a počtu jejích zaměstnanců rozhoduje centrála, kolikrát umístěná v jiné zemi.

Které bankovní služby nabídnou vaše poradenské pobočky?

Z pohledu banky přibydou služby otevíraní účtu, aktivace bankovních produktů a případná asistence v nastavení. Ale všechny jednoduché transakční služby, jako zadávaní platebních příkazů a spoření, jsou dostupné pouze v aplikaci.

Co se týče hotovostních operací, máme výběr ze všech bankomatů zdarma. Příjem hotovosti na účet umožňujeme prostřednictvím České pošty a ten poplatek za vklad klientovi vrátíme. Nemáme depozitní bankomaty a vlastně to teď ani neplánujeme, jelikož většina fyzických osob nemá hotovostní příjmy a my aktuálně neotevíráme účty právnickým osobám.

Mají lidé stále zájem osobně chodit na pobočku?

Oproti bankám nabízíme velké množství finančních produktů v oblasti pojištění, úvěrů na bydlení a investic. Poskytnutí online sjednávání je v dnešní době nutnost. Jak zpívá Pokáč v naší reklamě: „když lidi Ti vadí, aplikaci mají též vyvinutou“. Já osobně u online sjednávání končím už u havarijního pojištění, protože ten dotazník je příliš dlouhý a životní pojištění by mě ani nenapadlo řešit digitálně.

Stále jsou zde lidé, kteří si o novém pojištění chtějí s někým popovídat, chtějí, aby někdo za ně ten formulář vyklikal. Myslím si, že poptávka po takové službě pořád je a je spíše tradičními bankami omezována ze strany nabídky: buď není dostatek produktů, nebo na pobočkách nejsou lidé, kteří by uměli nabídnout vhodnou variantu řešení.

Umělá inteligence v bankovnictví

Ve vaší bance nebudete s klienty komunikovat pomocí voicebotů nebo chatbotů – nebude finančně zatěžující neustálá osobní asistence poradců?

Nejsme v situaci, kdy bychom dělali digitální služby kvůli tomu, abychom se zbavili zaměstnanců nebo poradců. I když se k nám klient dostane přes digitální kanál, jeho poradce, pokud nějakého má, na rozdíl od běžné pobočky má z poskytnutého servisu určitou odměnu.

Poradci poskytují podporu klientovi i v případě digitálních operací. Takže pořád vnímáme, že lidský kontakt je důležitý. Poradce může odbavit i telefonické požadavky svých klientů, a kde bude potřeba, přesměruje je na call centrum. Je motivován komunikovat, protože je to jeho klient.

A co posílení call centra voiceboty – nemyslíte si, že k tomu časem dospějete?

Obecně se nebráníme umělé inteligenci, ale potřebujeme, aby to byl „pokrok bez negativní aury“. Neustále řešíme s call centrem, co bychom pro ně mohli softwarově udělat, a spíše se snažíme nasadit umělou inteligenci na podporu řešení interních úkolů. Například zvažujeme zavedení automatického rozřazování požadavků z chatu na příslušné specialisty.

Myslíme si, že technologie voicebotů a chatbotů ještě není dostatečně vyspělá, a my nechceme dělat z našich klientů pokusné králíky a nasazovat na ně nedokonalé roboty, kteří se na nich teprve budou učit.

Znamená to, že AI v Partners Bance vůbec nemá místo, nebo plánujete jiné využití?

Některá řešení od našich subdodavatelů už aktivně používáme. Jedná se o případy rozpoznávání podvodů a prevenci trestné činnosti. Ale máme i vlastní plány.

První, čím pravděpodobně začneme, bude automatizace kategorizace plateb na klientských účtech. Abychom mohli dělat kvalitní poradenství, musíme správně rozřadit platby mezi spotřebu a investice, a s tím nám může pomoci právě umělá inteligence. Pak je tady další významný případ využití: pokud vytváříte individuální investiční portfolio pro klienta, který má řadu vlastních preferencí, tak výpočet investičních scénářů i s přihlédnutím k makroekonomické situaci je pro člověka velmi obtížným úkolem. Tam, kde je potřeba zpracovat velké množství různorodých informací, přiřadit jim váhu, vygenerovat z toho predikční scénáře, je účast AI vítaná.

Udržitelná mobilní banka

Partners Banka je první česká „mobile only“ banka. Proč jste se rozhodli ustoupit od podpory klasického internetového bankovnictví?

Nejsme kompletně závislí na digitálu, protože máme rozsáhlou pobočkovou síť a telefonickou podporu. Z technologického hlediska jsme si řekli, že budoucnost patří spíše mobilům než stolním počítačům. Také v zavedení internetového bankovnictví nám zabránila úvaha nad bezpečností. Naprostá většina úspěšných podvodů v bankovnictví probíhá na základě podsunutí webové stránky, což na mobilu nejde. Samozřejmě každé dveře se dají rozbít, ale proč je dělat z papíru, když mohou být kovové.

Naše aplikace je passwordless, takže nejde spustit na základě jména a hesla na jiném telefonu. My jí aktivujeme vždy pro konkrétní zařízení na základě vyfoceného dokladu a telefonního čísla, které známe. Nového klienta aktivujeme přes BankID. Prostě na férovku říkáme, že internetové bankovnictví v dohledné době nebude existovat, protože je nebezpečné.

Jak se v případě „mobile only“ přístupu bude řešit třeba výměna zařízení nebo ztráta telefonu?

Když si koupíte nový telefon, ať už kvůli výměně nebo ztrátě, a stále budete mít původní telefonní číslo, tak na novém zařízení vyfotíte svůj doklad totožnosti a máte aktivováno. V případě výměny dokladů si vaše údaje automaticky opravíme ze státního registru. Pokud doklad i telefon ztratíte a zatím máte v ruce jenom papírové potvrzení a nové telefonní číslo, budete muset na pobočku, kde vám aplikaci aktivuje poradce.

Uvažujeme o tom, že bychom klientům pro ověření identity zpřístupnili i focení sebe. To pak vyřeší případ, kdy ztratíte úplně všechno, a nemáte možnost jít na pobočku, například když jste v cizině. Tuto funkcionalitu zprovozníme nejpozději příští rok.

Jako nová banka jste měli příležitost řešit věci moderním způsobem. Povedlo se to ve vztahu k ESG?

Jednak jsme stoprocentně bez papírů. Vše se podepisuje digitálně a je k dispozici ke stažení v aplikaci. Také vydáváme karty pouze z recyklovaného plastu. Jejich pořizovací cena je díky tomu o něco vyšší, ale klient ji má zadarmo. Navíc klienty edukujme, aby používali virtuální karty, jeden plast na osobu stačí.

Interně jsme nezaváděli vozový park a další benefity, které zatěžují instituci nákladově a ekologicky. Požadavky na udržitelnost máme i na naše dodavatele. Ještě nás čeká stanovit si ekologická pravidla u úvěrování. Nechceme být zbytečně restriktivní, spíše pozitivně motivovat k ekologičtějšímu chování. Například připravujeme velmi zajímavé úvěry na fotovoltaiku nebo tepelná čerpadla, a obecně investice podporující úsporné bydlení.

Banka v oblacích

Jste také první česká banka postavená kompletně na cloudu. Budou ostatní banky následovat váš příklad?

Určitě nejsme první, kdo tady cloud používá, a ostatní banky v tom podstatné věci také provozují. U kompletního přechodu si každý musí vyhodnotit, jestli se mu to vyplatí, nebo ne. Cloud má velkou výhodu pro dynamicky rostoucí firmu, pro kterou je obtížné předem odhadnout počet klientů. Před rokem jsme pro náš první rok počítali s třiceti tisíci klienty a v reálu jsme měli dvacet tisíc za první měsíc a půl ostrého provozu, takže škálovatelnost cloudových řešení nám přišla vhod. Pro někoho, komu počet klientů spíše stagnuje, se možná vyplatí udržovat vlastní datové centrum.

Zmenšuje cloud nároky na lidské zdroje v bance?

Jelikož používáme všechny tři velké cloudy, Azure, AWS a Google, museli jsme postavit interní tým specialistů cloudových řešení – pracují u nás špičkoví lidé z celé České republiky. Myslím si, že dělají práci budoucnosti. Cloudy sem přináší velmi profesionální práci s daty, která v sobě koncentrují obrovské know-how z celého světa. Je to energeticky lepší výdej do něčeho, co má budoucnost, než se pachtit s udržováním něčeho starého při životě.

Jaké výhody vnímáte v použití cloudu?

V první řadě se nemusíme starat o některé věci, které by nás znalostně zatěžovaly. Nám postačí, že řešení umíme operovat, ale nemusíme vědět, jak funguje vevnitř. Díky cloudům máme zajištěny bezpečnostní regulace, GDPR a DORA. Pro malé banky je ekonomicky neefektivní dělat je interně.

Dalším přínosem je, že díky mezinárodní standardizaci procesů se dá naše řešení již teď hezky globalizovat a lehce přenášet do dalších zemí.

Kladla na vás, jako na banku provozovanou jenom v cloudu, ČNB nějaké nadstandardní požadavky?

ČNB po nás nechtěla nijak nestandardní audity nebo reporty. V dnešní době už jsou rizika kolem provozování řešení na cloudu dobře známá a není to žádná novinka. ČNB jenom udělala ten krok, že umožnila banku operovanou stoprocentně v cloudu. Takže když nám vydávala licenci, chtěla vědět, že umíme v cloudu spravovat vlastní data, zálohovat je, přepínat mezi cloudy a mít několik záložních způsobů, jak fungovat v případě různých výpadků.

Na druhou stranu standardně požadované reporty a audity ze strany ČNB již uměli perfektně generovat naši dodavatelé cloudových řešení. Poskytují řešení dalším desítkám evropských bank, takže sami na sebe dělají audity a posílají nám standardizované výsledky. Na tom, že nemusíte zajišťovat vlastní auditory, se dost ušetří.

Budoucnost s PSD3 a FIDA

Některé banky staví hodně na open bankingu a agregování dat do jedné appky. Budete nabízet něco podobného?

Aktuálně tuto funkcionalitu testujeme a plánujeme ji spustit někdy v druhém čtvrtletí. Developerský portál pro napojení jiných odběratelů služeb na naše PSD2 máme vystavený. Nicméně vnímám stávající PSD2 jako technicky ne úplně dokonalou, skoro bych řekl zbastlenou. Těšíme se na PSD3, která nebude klienta každého půl roku nutit do nového onboardingu.

Co se týče agregace finančních produktů, aktuálně svým klientům poskytujeme službu, kdy jim veškeré produkty sjednané mimo Partners do našeho systému rádi manuálně přeneseme. Ale ono se to celé zjednoduší, až vstoupí v platnost směrnice FIDA (Financial Data Access), nařizující agregaci veškerých finančních produktů, jako jsou úvěry a investice s výjimkou životních pojistek. Myslím si, že díky tomu nastane renesance různých agregátorů. Ale my budeme agregátor s přidanou hodnotou poradenství. Určitě si nárokujeme jedno z prvních míst ve schopnosti nejen agregovat data, ale také je interpretovat a ve výsledku přeložit do konkrétní akce.

Jak vnímáte dohlednou budoucnost českého bankovnictví?

Vnímám, že budou posilovat nároky na bezpečnost a zanikne internetové bankovnictví. Myslím si, že interpretace výše zmíněné nové PSD3 směrnice přenese zodpovědnost za podvody na banky, které přihlašování do svého bankovnictví dostatečně bezpečnostně nezajistí. Jako důsledek se bude všechno stěhovat do mobilu a tabletu a třeba i dál, například do brýlí. Díky tomu se bude rozvíjet ovládání mobilu hlasem. Je to dobrý směr pro starší lidí, kterým klikání dělá potíže.

Také věřím tomu, že se hodně zlepší digitalizace finančního poradenství. Říkám tomu Kyborg Finance, kde poradce je kyborg, dokonale vybavený digitálními technologiemi a daty, a díky tomu má k dispozici úplná data a třeba i rozmanité investiční scénáře, které mu vypočítá umělá inteligence na jedno kliknutí.

Další téma na pořadu dne je centrální správa předplatných, včetně možnosti jejich rušení nebo změny. Aktuálně máte sice možnost použít jednorázovou kartu, aby druhá platba již neproběhla, ale to vás v některých případech nezbavuje právního závazku platit dál předplatné.

Zdroj: Fintechcowboys.cz